m6App官网下载-纸托盘

皖江物流,原先是个老老实实做港口装卸的,自从傍上了淮南矿业这个大佬,路反倒走的不顺了。

在2010年第一次被大佬注入优质资产——淮矿物流后,它的营收一度超过300亿,净利也超过3亿,然而,这个“优质资产”,却成了一个坑。

这个淮矿物流,因为为多家企业来提供动产差额回购担保业务,导致被多家银行起诉,资产也被冻结,出现百亿负债黑洞。搞的皖江物流只得剥离这些负债,等待大佬重新装入其他资产。

淮矿物流在2012年和2013年间共计虚增收入91.55亿元,虚增利润4.9亿元。A股诞生至今,这样直逼百亿规模的还难以找出第二家。

为其他企业来提供托盘融资业务→实际并未有货物流转→签订假购销合同→资金在客户内部流转后转回→虚构贸易循环→虚增营收;

阴阳合同高价处理库存+不计汇票贴现费用+调整计提基数和账龄少记坏账准备+调增商业票据、调减营收账款少记坏账准备→虚增利润。

通过这些形形的手法,皖江物流(或是说淮矿物流)造就了一起百亿级的大案。

这起案件,对于供应链金融、对于钢铁行业、对于大宗贸易行业,都有需要我们来关注的地方,再遇到动产差额回购业务,再遇到托盘业务,再遇到贸易融资,都应关注这些有可能会出现的问题。

它的原名是芜湖港,起先是个只做装卸、中转的港口公司,2003年在上交所上市。

2010年底,淮南矿业完成战略重组芜湖港,向芜湖港注入了淮矿物流和铁运公司100%股权。

此时的芜湖港从一个单纯的港口公司,摇身一变,成了物流贸易+铁路运输+港口业务三合一的综合性物流公司,控制股权的人也变为淮南矿业。

这其中,物流贸易业务主要由淮矿物流运营,淮矿物流做的是商贸物流,比如钢材、铜材等销售业务。

根据芜湖港2013年年报,物流业务营收达到了330.73亿,营收占比为96.93%,淮矿物流成为了芜湖港的顶梁柱,次年9月1日芜湖港更名为皖江物流。

然而,好景不长,2014年9月,皖江物流披露,顶梁柱淮矿物流被多家银行起诉,负债高达167.49亿。

2016年2月,皖江物流以非公开发行股票并支付现金的方式收购控制股权的人淮南矿业下属的淮沪煤电50.43%股权、淮沪电力49%股权和发电公司100%股权,主营业务里又增加了电力业务和煤炭销售业务。

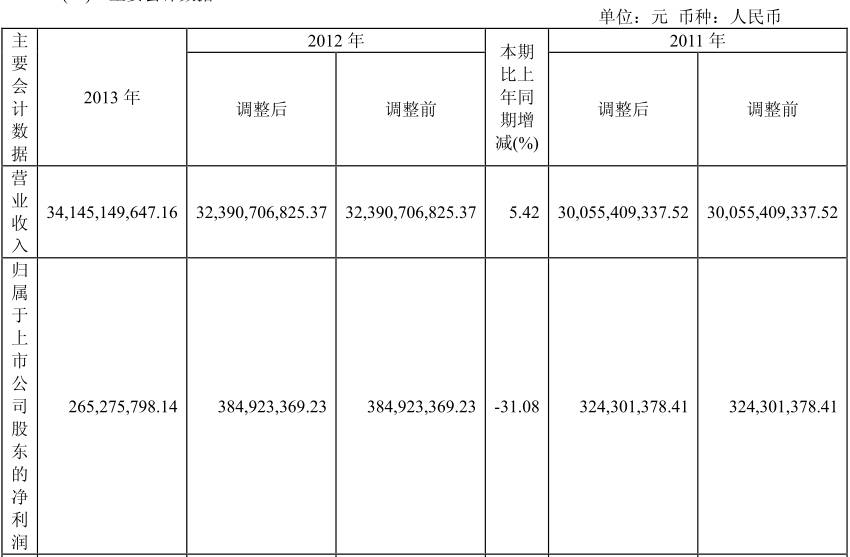

2011—2013年,皖江物流(芜湖港)的营收为300.55亿、323.91亿、341.45亿,归属上市公司股东的纯利润是3.24亿、3.85亿、2.65亿。

这其中,绝大部分的营收、净利都是淮矿物流贡献的,可惜,淮矿物流却因动产差额回购业务陷入了旋涡。

动产融资差额回购,是指银行向生产企业(卖方)及其经销商(买方)提供的以银行承兑汇票为载体的金融服务。[1]

这种服务的涉及到三个主要角色:卖方——供应商(A)、银行(B)、买方——经销商/贸易商(C)。

银行先向C收取特殊的比例(最低不少于30%)的承兑保证金,开出以C为付款人、A为收款人的银行承兑汇票,专项用于向A支付货款。

C每次提货前,需要先向银行交存货物对应金额的保证金,银行再签发货通知,A凭发货通向C发货。

等C实现销售以后,再向银行续存保证金,银行再次签发发货通知,如此循环操作,直至保证金余额达到或超过银行签发的银行承兑汇票金额。

最后,当承兑汇票到期时,如保证金余额低于承兑汇票金额,则由A补足承兑汇票与保证金的差额部分给银行。[1]

在这个过程中,A(也就是供应商)常常给C(也就是经销商)进行连带责任担保,这个担保,就叫动产差额回购担保。

保兑仓基本与动产差额回购相同,只不过在部分情况下,银行为了控制货权,降低风险,会引入仓储公司保管货物(四方保兑仓)。

而托盘业务也与动产差额回购类似,只不过资金提供者换成了第三方公司,而且衍生出了许多新玩法,可以让我们一起看一下。

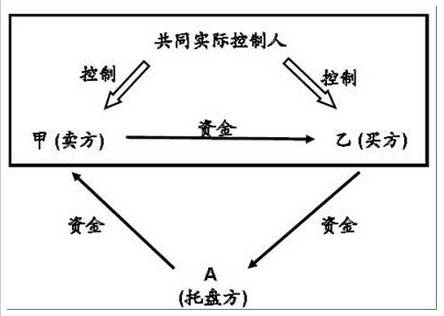

托盘方扮演银行角色,操作手法类似动产差额回购业务,以钢材为例,托盘方向钢厂付款,指示钢厂把货发给钢贸商,钢贸商向下游销售回款后,加上一点利润还给托盘方。

钢厂向自己实际控制的钢贸商发送指令,钢贸商委托托盘方向钢厂采购并付款,因为钢厂和钢贸商是一家人,所以实际并不用发货。

钢厂把拿到的钱挪作它用,等托盘方要钱了,钢厂再把钱拨付给钢贸商,由钢贸商还钱。

上面提到的托盘中,钢厂把钱挪作它用,问题是,一旦没用好,无法及时把资金拨付给钢贸商,就需要再找托盘方,向原托盘方付款,以此来延长资金使用时间。

有时,资金难以回笼时,钢厂甚至会找到“二托盘”、“三托盘”、“四托盘”等。

这些托盘玩法,在钢材、铜材等行业很常见,虽然方便产业链上的核心企业——钢厂融资,但是风险很大,也明显有不规范之处。

淮矿物流的负债,引出了它的诸多财务套路,其中最经典的就是它与福鹏系之间的托盘业务。

福鹏系旗下有多家子公司,先找到淮矿物流指定贸易品种(如铜、锌锭),随后,淮矿物流从福鹏系的上游子公司A采购、付款、开票,之后向福鹏系的下游子公司B销售、收款、开票,以此形成贸易循环。

而在整个循环中,完全不存在实物,因为子公司A和B是一家人,所以这个采购销售只需要与淮矿物流签订一些购销合同即可。

由淮矿物流开具,支付给福鹏系公司指定的上游公司,银票在福鹏系公司内部流转背书或贴现后,支付给淮矿物流,冲销应收款项;

淮矿物流开具商业承兑汇票给福鹏系公司,福鹏系公司将商票在银行质押,开出银行承兑汇票回款给淮矿物流,冲销应收款项。

很显然,这样的做法,就是我们上面说的“融资托盘”,淮矿物流充当托盘方角色,提供资金,收取资金占用费,而并没有实际的贸易和销售行为。

然而,淮矿物流不仅与福鹏系操作这种不太规范的托盘,还假戏真做,把这些购销业务计入账上,虚构收入。

这种手法,也只有钢铁、铜锌这一些行业才玩的出来,不过,淮矿物流还是终究是原形毕露。

实际上,淮矿物流在2011—2014年,为多个企业来提供动产差额回购担保业务,这些本应披露的消息,皖江物流并未按规定披露,直至最后败露,才牵扯出背后的财务大案。

然而,2014年7月中旬,有媒体刊文指出,“西林钢铁一季度负债190亿,面临破产,西林钢铁找了其中一家国企做托盘,具体是将西钢的货挂在后者的平台上销售,芜湖港旗下斯迪尔电子商务平台曾为西林钢铁做过专场,西林钢铁为其八大品牌专场之一,原本西林钢铁预计在斯迪尔销售500万吨钢铁合计160亿元的交易计划也或被搁浅,芜湖港也受到牵连。”[3]

随后,7月23日,皖江物流公告称淮矿物流风险可控,但9月10日,皖江物流公告淮矿物流的多项危机,并预计将出现重大亏损。

这些忽然出现的巨大的危机,肯定不是一朝一夕能导致的,自然少不了很多违规行为。

在7月23日皖江物流公告“澄清”后,8月26日,它又发布了重要的公告,对淮矿物流进行10亿元的债转股,并表示此举“有助于增强淮矿物流的资本实力并优化其资产负债结构,降低资产负债率,提高融资能力,有利于淮矿物流的长期、可持续发展”。

在审计的最后关头,还突击债转股,导致上市公司多亏了10亿,如果淮矿物流真的“风险可控”,为什么还要优化资产负债结构呢?

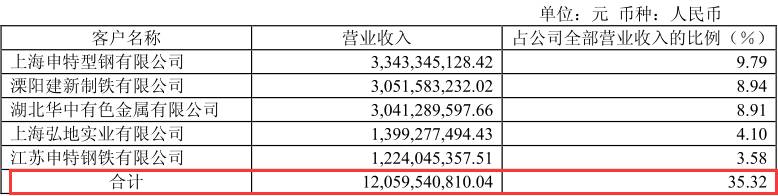

作为皖江物流的顶梁柱,淮矿物流贡献的营收超过95%,然而它的主营业务确是钢材、机电产品的销售,在它的前五大客户中,大多是钢铁企业。

而2014年4月以来,与淮矿物流合作的钢铁、钢贸客户出现严重困难,这也肯定会影响到淮矿物流的。

除此之外,在被银行列入钢铁企业后,它的授信额度也不断收缩,导致它的授信额度达到100%,现金流也易出现一些明显的异常问题。[3]

这些“败象”,都预示着淮矿物流存在巨大危机,也难怪在后来的董事长离任审计中会集中爆发。

除了钢铁行业特有的托盘手法外,淮矿物流还用了很多“通用”手法,总结如下:

1)利用阴阳合同高价处理库存螺纹钢,虚增出售的收益2.04亿,虚增利润2.04亿;

2)通过买方付息方式来进行银行承兑汇票贴现,但不计贴现费用,导致2012、2013年分别虚增利润321万、3025万。

3)未合理对福鹏系公司的债权计提坏账准备(计提基数及账龄分析不当),同时调增应收票据(商业承兑汇票),调减应收账款的方式来减少坏账准备计提,导致2012年多计利润2.53亿、2013年少计利润98万。

1)利用阴阳合同高价处理库存螺纹钢,虚增出售的收益2.04亿,虚增利润2.04亿;

2)通过买方付息方式来进行银行承兑汇票贴现,但不计贴现费用,导致2012、2013年分别虚增利润321万、3025万。

3)未合理对福鹏系公司的债权计提坏账准备(计提基数及账龄分析不当),同时调增应收票据(商业承兑汇票),调减应收账款的方式来减少坏账准备计提,导致2012年多计利润2.53亿、2013年少计利润98万。

如果加上托盘业务虚增的收入,皖江物流2012年虚增收入45.51亿,虚增利润2.56亿;2013年虚增收入46.04亿元,虚增利润2.34亿元。

营收虚增90多亿,超过一半的利润也都是虚增来的,如此巨大的数额,在A股市场也是少见。

[1]皖江物流重组真相 物流坏账退出期盼电力资产,华夏时报,赵士勇,2014-11-22

[2]风神股份:关于公司开展保兑仓、动产融资差额回购业务公告,风神轮胎股份有限公司公告,2013-4-2

[3]子公司过度金融创新致破产重整 皖江物流内控不力吞苦果,每日经济新闻,赵笛,2014-10-27

[4]贸易还是融资?——浅谈托盘贸易纠纷解决之道,金杜律师事务所国际争议解决组,张守志 陈思宇 程晓燕,2014-8-7